E-Rechnungspflicht 2025: Wir haben Deine Lösung

Damit Du als Onlinehändler ab sofort E-Rechnungen gesetzeskonform empfangen und verarbeiten kannst, bieten wir Dir passende Unterstützung. Egal ob es sich nur um ein paar oder hunderte Rechnungen pro Monat handelt – mit unseren Lösungen bist Du in jedem Fall richtig aufgestellt.

JERA & GREYHOUND verarbeiten Deine Eingangsrechnungen

Als Rechnungsempfänger bist Du verpflichtet, die XML-Daten von E-Rechnungen zu validieren und zu archivieren. Hier kommen JERA und GREYHOUND ins Spiel:

Die FIBU-Schnittstelle von JERA exportiert Deine Daten automatisiert aus JTL-Wawi. Deine E-Rechnungen werden richtlinienkonform verarbeitet und direkt in das DATEV-Format für Deinen Steuerberater umgewandelt. Das Tool ist als Einplatzlösung vorgesehen. Für große Unternehmen, die komplexe Freigabeprozesse mit mehreren Personen sowie hohe Anforderungen an die Archivierung haben, eignet sich das CRM/DMS-System GREYHOUND.

Als Teil des JTL-Ökosystems sind die Schnittstellen von JERA und GREYHOUND so konzipiert, dass die Lösungen optimal zusammenarbeiten und alle Datenprozesse reibungslos ineinandergreifen. Das bietet Dir den Komfort, Deinen E-Commerce und die Buchhaltung umfassend abzubilden.

E-Rechnungspflicht: Diese Schritte solltest Du kennen

Für die rechtskonforme Verarbeitung von Eingangsrechnungen gibt es KEINE Übergangsfrist.

Das bedeutet für Dich: Seit dem 01. Januar 2025 musst Du sicherstellen, dass Dein System E-Rechnungen empfangen und verarbeiten kann. Ein nicht validierter oder gar ungültiger XML-Datensatz berechtigt Dich nicht zum Vorsteuerabzug. Der Verarbeitungsprozess von E-Rechnungen kann folgende Schritte umfassen:

Zunächst müssen die eingehenden E-Rechnungen von Geschäftspartnern in Dein System integriert werden, um später gesammelt verarbeitet werden zu können. Die Rechnung kann z.B. über ein entsprechendes ERP-System wie JTL-Wawi oder eine spezialisierte Software wie JERA importiert werden. Dabei werden die XML-Daten automatisch aus der Datei ausgelesen und für die weiteren Verarbeitungsschritte aufbereitet. Mit Lösungen wie der FIBU-Schnittstelle von JERA geht das einfach per Drag&Drop oder durch Import aus dem kompletten Verzeichnis.

Nachdem Dein System das Rechnungsdokument eingelesen hat, muss elektronisch geprüft werden, ob der Datensatz im Hinblick auf die vorgeschriebenen Normen formal und sachlich korrekt ist, um im Falle einer Betriebsprüfung im XML-Format vorgelegt werden zu können. Fehlerhafte Rechnungen werden markiert und müssen zur Korrektur an den Rechnungssteller zurückgesandt werden. War die Validierung erfolgreich, erhält die Rechnung ein elektronisches Kennzeichen, das sicherstellt, das die E-Rechnung nachträglich nicht mehr verändert werden kann.

Damit Du XRechnungen auf inhaltliche Informationen wie Rechnungsbetrag, Rechnungssteller und Leistungszeitraum überprüfen kannst, muss der Datensatz in ein für Menschen lesbares Layout überführt werden (ZUGFerD-Rechnungen kannst Du als PDF-Dokument öffnen). In den Lösungen von JERA und GREYHOUND sind entsprechende Viewer enthalten, für JTL-Wawi ist ein solcher aktuell in der Entwicklung.

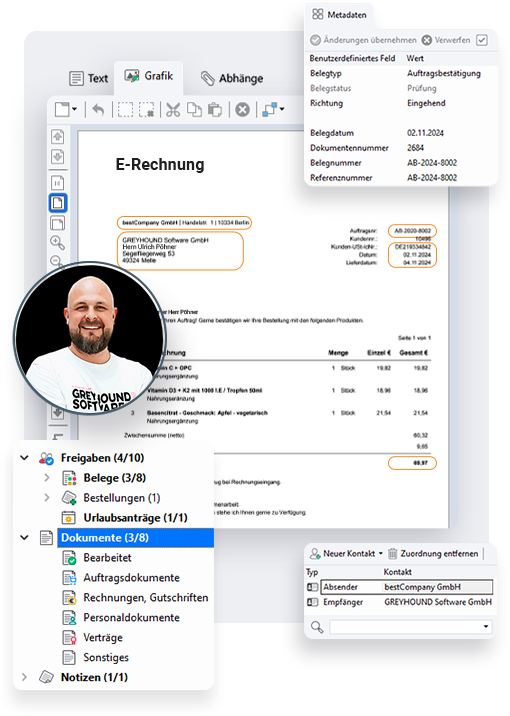

Ein mächtiges DMS wie GREYHOUND ermöglicht Dir individuelle Freigabe-Workflows, damit Rechnungen, Lieferscheine oder andere Dokumenttypen den zuständigen Abteilungen (z. B. Einkauf, Buchhaltung) oder Mitarbeitenden automatisch zur Freigabe vorgelegt werden, bevor sie final in der Buchhaltung verbucht werden.

Ein weiteres Glied in der Prozesskette ist die Kontierung von Eingangsrechnungen für die Finanzbuchhaltung. Dabei werden die einzelnen Positionen der Rechnung auf den richtigen Erlöskonten verbucht. Dies dient nicht nur als Grundlage für die spätere Zahlung, sondern auch zur optimalen Aufbereitung Deiner Buchungsdaten für den Steuerberater.

Eine E-Rechnung darf nicht verändert und muss von Dir in dem XML-Format, in welchem Du sie empfangen hast, archiviert werden. Gleichzeitig sollte Dein System eine schnelle Auffindbarkeit der Dokumente sicherstellen.

Auf einem lokalen PC ist ein revisionssicheres Archiv nicht umsetzbar. Daher übermittelt z.B. die E-Rechnungslösung von JERA Deine elektronische Rechnungsdateien mit dem jeweils verknüpften Buchungssatz direkt an DATEV, in dessen Rechenzentrum Deine Rechnungen revisionssicher abgelegt und dauerhaft archiviert werden. Wenn eine Betriebsprüfung ansteht, sind die validierten Rechnungen sofort verfügbar.

Auch mit einem DMS wie GREYHOUND ist eine sichere Archivierung von Rechnungen samt zugehöriger Information wie Kommunikation sichergestellt und kann zusammen mit einer entsprechenden Verfahrensdokumentation GoBD-konform umgesetzt werden.

E-Rechnungspflicht 2025

Basics & Best-Practices für Onlinehändler

Termin: 04.02.2025, 11:00–12:00 Uhr

Referent: Johannes Seidel, Geschäftsführer JERA GmbH

Seit 2025 ist die E-Rechnung Pflicht – erfüllst Du bereits alle Anforderungen? In unserem Webinar erfährst Du alles Wichtige zu den rechtlichen Grundlagen der E-Rechnungspflicht. Außerdem zeigen wir Dir, wie Du E-Rechnungen direkt aus JTL-Wawi versendest und mit der neuen JERA-Lösung „E-Rechnung 2 FIBU“ rechtssicher empfängst, prüfst und weiterverarbeitest. Nutze jetzt die Chance, Dich optimal vorzubereiten und Deine Buchhaltungsprozesse zu digitalisieren!

Noch Fragen? Weitere Informationen in unserem Blog:

Verarbeite Deine E-Rechnungen mit JERA einfach & schnell

Mit dem Tool E-Rechnung 2 FIBU von JERA werden Deine ZUGFeRD- und XRechnungen eingelesen, validiert, archiviert, kontiert und direkt an DATEV übertragen.

Auch B2B-Rechnungen wie Energiekosten, Telefongebühren oder Bewirtungsbelege, die nicht über JTL-Wawi importiert werden, kannst Du mit der FIBU-Schnittstelle in wenigen Schritten an Deinen Steuerberater übergeben.

Deine Vorteile mit JERA

Anzeige & einfache lokale Verarbeitung der E-Rechnungen

Verarbeitung aller XRechnungs- & ZUGFeRD-Formate

Einhalten der gesetzlichen Vorgaben zum Empfang von E-Rechnungen

Schnelle Updates bei Änderungen durch den Gesetzgeber

Integration in bestehende FIBU-Schnittstellen

Direkte Anbindung an die Finanzbuchhaltung

JERA – 6 Monate kostenfrei!

Du nutzt noch nicht JTL? Dann entscheide Dich jetzt für JTL-Wawi in der Edition Advanced oder Pro, und Du bekommst das E-Rechnungstool von JERA für ein halbes Jahr gratis dazu.

JTL-Wawi erstellt Deine Ausgangsrechnungen

Die Warenwirtschaft JTL-Wawi unterstützt seit Version 1.9.6 die Ausgabe von XRechnungen und den ZUGFeRD-Export von PDF-Rechnungen. Dafür musst Du nur ein paar kleine Einstellungen in der Vorlagenverwaltung von JTL-Wawi vornehmen. In unserem JTL-Guide erklären wir Dir Schritt für Schritt, wie Du vorgehen musst:

Dokumentation: E-Rechnungen in JTL-Wawi einrichten Kostenfreier Download von JTL-Wawi

Kostenfreier Download von JTL-WawiLade Dir jetzt die aktuelle Version der Warenwirtschaft JTL-Wawi mit den neuesten E-Rechnungsfeatures herunter.

GREYHOUND: Freigabe und Archivierung leicht gemacht

Mit GREYHOUND bist Du umfassend auf die E-Rechnungspflicht vorbereitet. Die Lösung unterstützt Unternehmen in jedem Schritt der Rechnungsverarbeitung – vom Empfang über die Freigabe bis hin zur GoBD-konformen Archivierung.

Dokumentenmanagement optimieren mit GREYHOUND

Nächster Termin: 25.03.2025, 11:30–12:30 Uhr

Willst Du erfahren, wie Du Deine Dokumente mit GREYHOUND einfach managen und archivieren kannst – insbesondere E-Rechnungen bzw. XRechnungen? Dann bist Du hier richtig! In unserer Live-Demo inkl. Q&A-Session erfährst Du alles, was Du rund um das Dokumentenmanagement (DMS) von GREYHOUND wissen musst.

Deine Vorteile mit GREYHOUND

X-/E-Rechnungen empfangen, anzeigen, validieren und archivieren

Zentrales Archiv für Dokumente und Kommunikation

Premium-Texterkennung und automatischer Belegdaten-Erfassung

Individuelle Freigabe-Workflows

GoBD-konforme Archivierung

Schnittstelle(n) zu Dritt- und Buchhaltungssystemen

Unser Angebot für Dich

Du hast GREYHOUND noch nicht im Einsatz? Dann teste jetzt kostenfrei und unverbindlich ganze 30 Tage lang. Wer seinen Testaccount danach in einen bezahlten GREYHOUND-Vertrag umwandelt, kann die Premium Dokumentenanalyse inkl. 100 E-Rechnungen pro Monat bis Ende Februar kostenfrei weitertesten.

Du hast GREYHOUND bereits im Einsatz? Dann teste die Premium Dokumentenanalyse inkl. 100 E-Rechnungen pro Monat bis Ende Februar kostenfrei. Einfach im Kundenaccount das Addon hinzubuchen.

Du bist Dir nicht sicher? Dann lass uns sprechen – wir beraten Dich gerne und zeigen Dir GREYHOUND kostenfrei und unverbindlich.

Fragen & Antworten zum Thema E-Rechnung*

Die E-Rechnungspflicht 2025 betrifft alle steuerpflichtigen Umsätze im B2B-Geschäft, sofern der Rechnungssteller und der Rechnungsempfänger ihren Unternehmenssitz in Deutschland haben. Dies umfasst kleine, mittlere und große Unternehmen, unabhängig davon, ob sie im Haupt- oder Nebengewerbe geführt werden. Der Verordnung unterliegen auch Freiberufler und Kleinunternehmer, wenn sie anderen Unternehmen Leistungen in Rechnung stellen; auch wenn sie nach § 19 UStG von der Umsatzsteuer befreit sind, sollten ab 2025 technisch auf den Empfang von E-Rechnungen vorbereitet sein, wenn ihre Lieferanten oder Dienstleister diese ab dem Jahreswechsel verwenden.

Ab 2025 musst Du als Händler Deine Rechnungen für innerdeutsche B2B-Transaktionen im strukturierten, maschinenlesbaren XML-Format gemäß den EU-DIN 16931-Vorgaben ausstellen und empfangen können – andernfalls berechtigen sie nicht zum Vorsteuerabzug.

Der papierlose Rechnungsverkehr soll zu einer höheren Transparenz, Manipulationssicherheit und Effizienz in der Buchhaltung beitragen und die Digitalisierung in Deutschland weiter voranbringen. Den Rahmen geben das Wachstumschancengesetz und der EU-Richtlinienentwurf „VAT in the Digital Age“ (ViDA) vor.

Rechnungen an Privatpersonen sind von der E-Rechnungspflicht ausgenommen. Wenn Du Deine gesamte Buchhaltung auf E-Rechnungen umstellen möchtest, kannst Du in Ausnahmefällen auch an Privatkunden Rechnungen im XML-Format ausstellen; das geht allerdings nur, wenn der jeweilige Empfänger zustimmt.

Ja, Kleinbetragsrechnungen mit Beträgen unter 250 Euro sowie Fahrausweisabrechnungen sind von der E-Rechnungspflicht ausgenommen.

Bei der Einführung der E-Rechnungspflicht gelten folgende Fristen:

- Bis Ende 2026 ist der Versand von Papierrechnungen noch möglich. Wenn Du weiterhin andere elektronische Rechnungsformate wie PDFs verschicken möchtest, musst Du allerdings die Zustimmung des jeweiligen Empfängers einholen.

- Ab 2027 gilt die Pflicht, E-Rechnungen auszustellen, für Unternehmen mit einem Vorjahres-Gesamtumsatz von mehr als 800.000 Euro.

- Bis Ende 2027 haben kleinere Unternehmen eine verlängerte Übergangsfrist, um ihre Prozesse entsprechend anzupassen. In dieser Zeit dürfen sie weiterhin Papierrechnungen oder andere elektronische Formate verwenden, sofern der Empfänger zustimmt.

- Ab 2028 gilt die Pflicht zur Ausstellung von E-Rechnungen uneingeschränkt für alle Unternehmen im B2B-Bereich, unabhängig vom Umsatz.

Die Standards für elektronische Rechnungen in Deutschland sind die XRechnung und ZUGFeRD. Die XRechnung besteht ausschließlich aus strukturierten XML-Daten, wodurch die Rechnung direkt und automatisiert verarbeitet werden kann. Bei ZUGFeRD handelt es sich um ein hybrides Format, das eine PDF-Datei mit eingebetteten strukturierten XML-Daten kombiniert; es bietet Flexibilität für verschiedene Geschäftsfelder, da die Rechnung in einem maschinenlesbaren Format und als von Menschen lesbares, optisch ansprechendes Rechnungsdokument vorliegt.

* Die Informationen auf dieser Seite stellen keine Rechts- oder Steuerberatung dar und können eine solche nicht ersetzen. Bei weitergehenden Fragen wende Dich bitte an Deinen Anwalt oder Steuerberater. Steuerkanzleien mit Spezialisierung auf E-Commerce findest Du im Steuerberater-Netzwerk von JTL.